キャッシュフローにおける直接法の欠点

キャッシュフロー計算書は、指定された会計期間中の現金取引のインフローとアウトフローを表示します。 会計士がキャッシュフローを記録するときに選択できる2つの方法は、直接的および間接的です。 直接法は、詳細が大きいため、国際会計基準審議会およびGAAPによって好まれています。 ただし、ビジネスへの負担が大きくなるため、最も使用されにくい方法です。

キャッシュフロー計算書

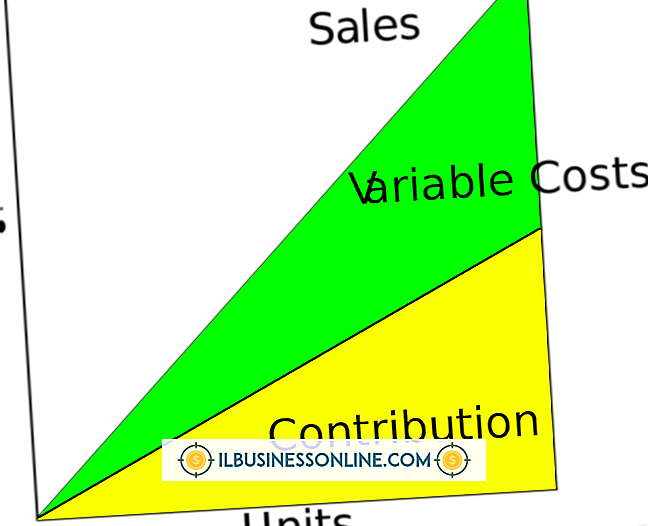

キャッシュフロー計算書は3つのセクションに分けられます:オペレーション、投資および資金調達。 キャッシュ・フロー計算書を作成する直接的な方法は、間接的な方法とは運用セクションでのみ異なります。 投資と資金調達のセクションは同じです。 投資セクションには、新しい機器の購入と長期資産の売却が含まれます。 財務セクションには、ローンの活動と、配当金の支払いまたは株式の売却による金額が反映されています。 その特定の会計期間中に支払いが受領されなかった宣言配当は含まれません。

オペレーション課

直接方式を使用する場合、会計士は取引の種類別に取引を記録します。 運用セクションには、クレジットで購入した顧客による支払い、顧客への商品またはサービスの現金販売、仕入先への支払い、従業員の賃金、広告、法人所得税の支払い、および会社がそのローンに対して支払う利子が含まれます。 非会計管理者は直接法で作成されたキャッシュフロー計算書のデータを解釈する方が簡単だと思うかもしれません。

デメリット

デパートやレストランなど、毎日何百または何千もの取引がある企業では、直接法のキャッシュフロー計算書に必要な情報を記録するのにかなり時間がかかります。 追加の作業は労働集約的であり、したがって費用がかかる。 株式会社として登録された会社にとって不利な点は、キャッシュフロー計算書が公表されることです。 競合他社がこの情報を使用して業務を弱めたり、その他の方法で利益を得たりする可能性があります。

報告

直接法を選択する事業は、営業活動に使用された現金と事業の純利益との間の調整を示すことが要求される。 これは、間接法を使用してキャッシュフロー計算書を作成する会計士にとっても同じ要件です。 どちらの方法を選択しても、現金の純増減は同じです。