キャッシュインフローおよび営業活動の支出

財務報告では、利益には常に多くの注目が集まりますが、代金を支払うのはキャッシュフローです。 キャッシュフロー計算書は、中小企業の所有者が使用できる最も重要な管理ツールの1つです。

あなたは健康的な利益はすべてが会社に問題がないことを意味すると思うかもしれません。 違います。 安定した利益はビジネスの財政の健全性の十分な指標ではありません。

会社のキャッシュフロー計算書は、ビジネスの財務状態のはるかに優れた指標です。 経営陣は、会社のキャッシュインフローとアウトフローを理解する責任があります。

キャッシュフローと収益および費用

一般に認められている会計原則により、会社の損益計算書の特定の項目を操作することができます。 たとえば、クレジットからの売り上げはすぐに記録されますが、たとえ売り上げからの現金がさらに30〜90日間受け取られない場合もあります。 それまでの間、会社はまだ運営経費を支払うために手元に十分な現金を持っている必要があります。

利益の計算には、のれんの減価償却償却など、一部の非現金項目の控除が含まれています。 この場合、利益はキャッシュフローと比較して過小評価される可能性があります。 キャッシュフロー計算書はそのような操作の対象とはなりません。 したがって、キャッシュフロー計算書は、企業の業績と健全性についてより現実的な評価を提供します。

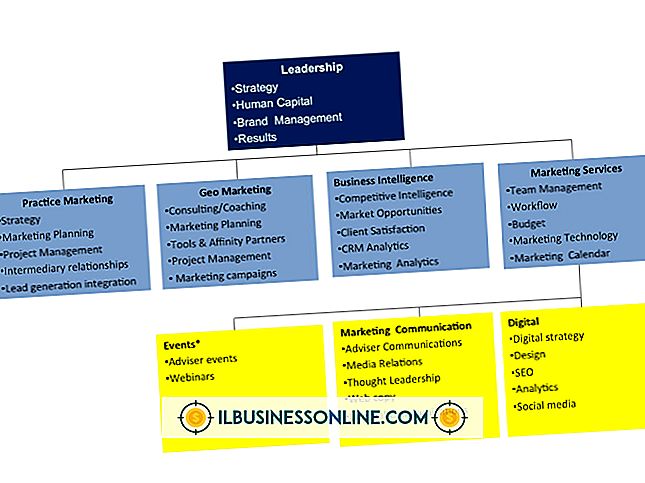

事業のキャッシュフローは3つのカテゴリに分類されます。

営業活動によるキャッシュフロー

営業活動によるキャッシュフローは、製品の製造および販売またはサービスの提供という中核事業から当社が受け取る(流入する)金額と、経費の支払いなどの流出です。 営業活動によるキャッシュフローに含まれる項目は以下のとおりです。

- 売上からの現金受領

- 投資収益から受け取る現金

- サプライヤーと従業員への支払い

- 利子と税金の支払い

- 売掛金、在庫および前払費用の増減

- 買掛金の増減

たとえば、新製品を投入するためにお金を使う場合、会社は時折マイナスのキャッシュフローを持つことができます。 ただし、営業活動によるキャッシュフローが常にマイナスであることは、経営不振の兆候です。

事業は、固定資産を購入し、借金を返済するために利用可能な資金を確保するために、事業からプラスのキャッシュフローを生み出さなければなりません。

投資からのキャッシュフロー

事業以外にも、企業は固定資産および投資の売買を行っています。

- 機器、不動産、建物、車両および機械の購入および販売

- 短期投資の購入および売却

- 他社への投資の取得および処分

資金調達によるキャッシュフロー

資金の流入および流出は、借入金および株主資本の変動に関連しています。

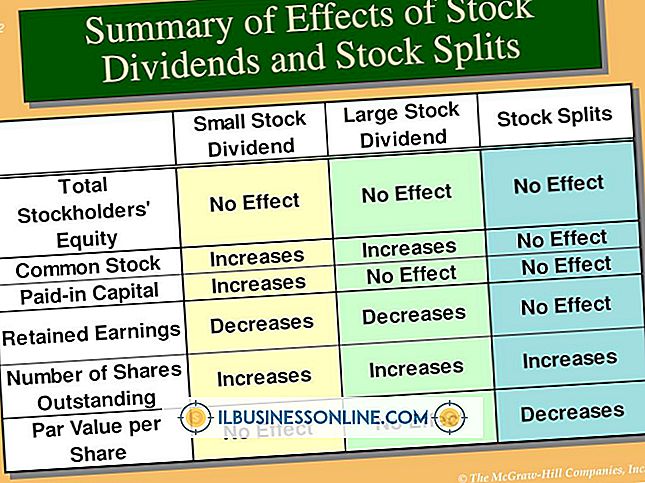

- 借入金、社債および支払手形の増加

- 株主からの増資

- 自社株買いの支払い

- ローン元金の支払い

- 配当金の支払い

中小企業の経営者は、堅実な利益の出現にかかわらず、十分な情報に基づいた事業上の決定を下すために会社のキャッシュフローを理解する必要があります。 強い利益を報告している企業は、現金が不足しているため廃業することが知られています。