受託者所得税申告とは何ですか?

その市民のためのインフラストラクチャー、教育、健康および他のサービスのための政府のプロジェクトに資金を供給するために、政府は税金を集めます。 企業も個人も同様に税金を払わなければなりません。 人が死後に受け取る所得でも所得税の対象となります。 受託者所得税申告書は、中小企業信託の選出を含む、不動産および信託の収入を報告するために使用されます。

エステート対。 信頼

誰かが死ぬと、過渡的な法人である財産が創設されます。 一人の代理人が、被相続人のすべての法的問題の解決の間、遺産を監督します。 遺産の移行は、遺産の法的相続人への遺産の分配で終了します。 反対に、信託は、付与者が資産の法的所有権を受託者に譲渡し、受託者がそれを受益者に譲渡するという法的取り決めです。 中小企業の信託を選ぶことは、この関係の一例です。 信託文書には、無制限の裁量権を享受する付与者のすべての条項が含まれています。 不動産および信託の代表者は、受託者所得を政府に報告する責任があります。

受託者所得

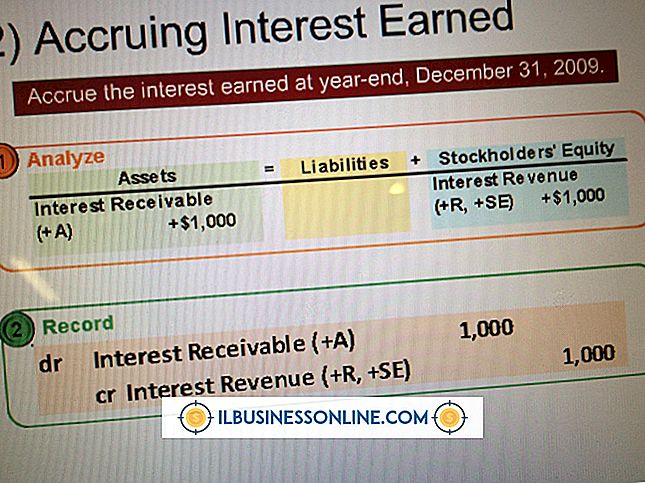

受託者とは、死亡した人の財産を執行または管理したり、資産を信頼している人のことです。 受託者は、不動産または信託を法定相続人に譲渡する前に、税金債務およびその他の負債を決済する必要があります。 彼らは死後の所得に対して税金を支払わなければなりません。 税務当局は、死後の所得を、生きている間にあたかも子孫が所得を受け取ったかのように扱います。 受託者所得税は信託および不動産の両方について様式1041を使用して提出しなければなりません。

課税所得

信託と不動産の両方に対する課税所得の決定は、わずかな違いはありますが個人のそれと同じです。 信託は相続人に譲渡された財産の一部の控除を受け、残りのものは信託または財産の課税所得になります。 信託または不動産は、不動産または信託に適用される課税所得に対して課税し、法定相続人は受け取った資産に対して課税します。 個人の納税者と比較して、信託および不動産は著しく低い個人的な免除を受けます、そしてそれはそれぞれ600ドルと300ドルです。

中小企業向け信託の選定

中小企業信託の選出には特別な規則が適用されます。 ESBTは付与者信託です。つまり、受領者は贈与または遺贈を通じて信託への関心を受けました。これは、付与者の生涯または死亡時に譲渡することができます。 ESBT受益者は、税務上株主に利益と損失を渡す会社であるS社に興味を持っています。 内国歳入庁によれば、S社の所得は信託の最高限界利率で課税され、受益者に所得分配の控除は認められていません。

いつファイルするか

受託者は、カレンダーまたは会計年度に従うことを選択できます。 暦年に続く不動産および信託は、4月中旬までに納税申告書を提出しなければなりません。 2012年度の特定の日付は4月17日です。会計年度に続く信託および不動産は、各会計年度の終了後4ヶ月目の15日までにForm 1041を提出しなければなりません。 15日目が週末または休日にあたる場合は、次の営業日が期日になります。 受託者は、Form 7004を提出して5ヶ月の自動延長を受けることができます。