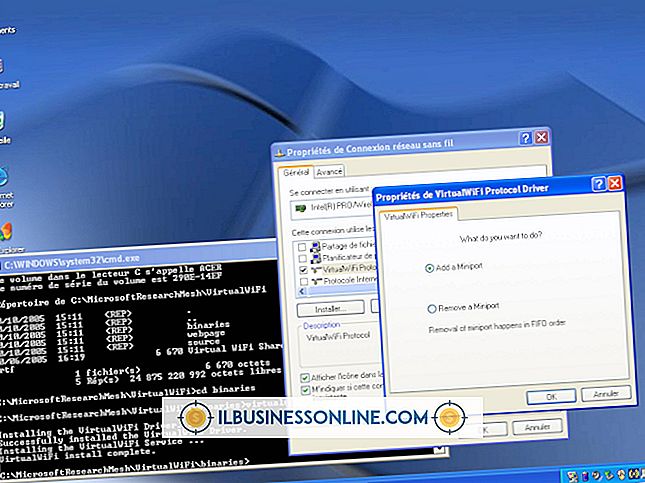

ドルコストの平均化と買い&持ち株

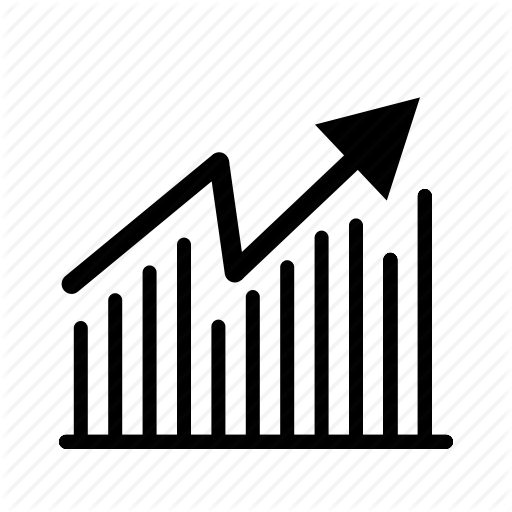

投資家は、利益を期待せずに現金やその他の資源を投資に投入することはありません。 株式などの投資商品の場合、この利益は株式の価格が上昇したときに実現される可能性があります。 価格が上昇した場合、投資家は商品を売却し、購入価格と販売価格の差を利益としてポケットに入れることができます。 ドルコストの平均化と購入と保有の両方が投資戦略の例です。 ドルコストの平均化は、より柔軟で短期的により適していますが、購入と保有は、実装が容易で長期的により適しています。

ドルコスト平均

ドルコスト平均は、投資家が特定の投資商品を購入するために定期的に同じ金額を使う投資戦略です。 たとえば、投資家は現在の株価に関係なく、特定の企業で株式を購入するために毎年2, 000ドルを費やしています。 この方法では、株価が低いときにはより多くの株が購入され、株価が高いときにはより少ない株が購入されるので、平均株価は時間の経過とともに下がり、投資家によってますます多くの株が蓄積される。

買いと持ち

購入と保有は、投資家が投資商品を購入し、それから保有して、時間の経過とともに商品の価格が上昇するにつれて利益を得るという投資戦略です。 たとえば、投資家が10株をそれぞれ10ドルで購入し、10年間保有します。 年間平均成長率が10パーセントであると仮定すると、その10年間で100ドルは259.37ドルになります。 売買の利点は、投資家が取引費用を負担しないことと、株式市場の通常の長期トレンドが上昇していることです。

短期

ドルコストの平均化は、一般的な市場の上昇傾向に反する経済状況下ではより柔軟で便利になるため、短期的にはより効果的です。 ドルコスト平均を使用する投資家は、損失を抑えるために投資を売却することで景気後退に反応することができます。 しかし、これは必ずしも望ましいことではありません。市場のトレンドは長期的に上昇し、投資の早期売却は投資家による上昇の恩恵を妨げるからです。 さらに、ドルコストの平均化は、実行するために購入して保有するよりも困難であり、投資家からの時間と労力の投資を増やす必要があります。 その柔軟性は、投資家の過失の可能性も認めています。

長期

通常の市場動向は上昇傾向にあるため、購入と保有は長期投資に適しています。 市場で活発に売買する個人投資家は、株式市場全体としての収益を上回ることができますが、金融に関する専門的知識や投資の調査と検索に多大な時間と労力を費やすことなく一貫してそうすることは稀です。良い機会です。 ほとんどの場合、長期的な視点を持つ投資家にとって、株価指数に基づいてポートフォリオを構築し、そのポートフォリオを保持することは、時間の経過とともにその価値が高まるという恩恵を受けることがより簡単でリスクが少なくなります。