高い株価収益率と低い市場対帳簿比率

財務比率により、投資家やその他の利害関係者は会社の過去の実績を評価し、それを他の会社、業界、株式市場と比較することができます。 株価収益率や帳簿価格などの評価比率は、業界平均または市場平均に対する過大評価または過小評価を示す場合があります。 投資家は通常、過小評価された株式を購入し、過大評価された株式を販売することで利益を得ます。

基本

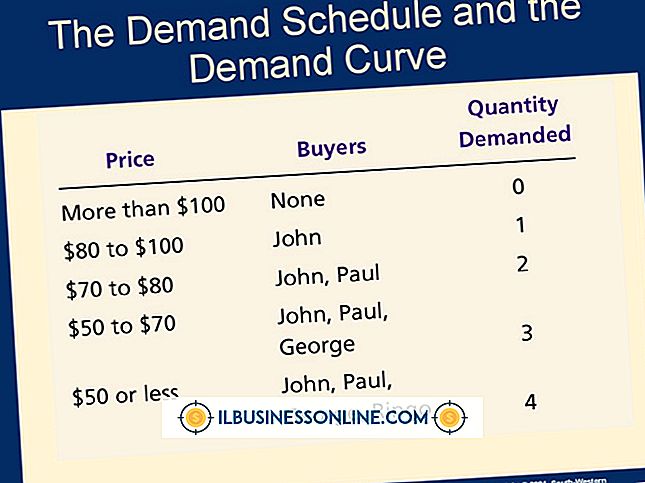

株価収益率は、1株あたりの末尾の12ヶ月の利益に対する現在の株価の比率です。 将来の収益見積もりに基づいて株価収益率を計算する場合もあります。 株価純資産比率は、株価純資産比率とも呼ばれ、1株あたりの簿価に対する現在の株価の比率です。 簿価は株主資本に等しく、資産から負債を引いたものに等しい。 市場平均値または業界平均値に対する高い評価比率は一般的に投資家の関心の高さを示し、低い評価比率は通常低い関心の水準を示します。

高い株価収益率

高い株価収益率は、過大評価を示している可能性があります。つまり、株価は他の会社や市場全体と比べて高価です。 インターネットテクノロジーなどの高成長産業部門の株式は、これらの企業が前年比で高い利益成長を示すことを期待しているため、高い株価収益率を持つ可能性があります。 低い株価収益率は、企業または業界の成長見通しについての一般的な市場の悲観論を示している可能性があります。 株価収益率が高い株式は、ごくわずかな悪い知らせでも価格が大幅に下落する可能性があるため、変動が大きい可能性があります。

マーケット対ブックの比率が低い

低い時価総額比率は過小評価を示しているか、または会社の見通しについての否定的な市場感情の結果である可能性があります。 景気後退の間、市場は、輸送や小売などの循環的な業界の企業の株価を下落させる可能性があります。 しかし、最近の企業再編活動やその他の業界の悪いニュースに基づく過度の市場の悲観主義から、時価総額が少なくなる可能性もあります。

投資戦略

理想的には、投資家は最低点で株を買い、ピーク時にそれを売ることを望みます。 ただし、株価収益率の高い株は上昇する可能性があるのに対し、時価の低い株はさらに下落する可能性があるため、市場のタイミングは困難です。 一部の投資家は、株が株価収益率またはその他の評価比率を上回るまたは下回る一定のレベルにあるときの売買など、株取引の価格目標を設定することがあります。 長期投資家は、簿価を下回る値で取引されている場合にのみ株式を購入することができます。つまり、時価総額に対する比率が1未満で、株価収益率が業界平均を上回る場合に売却されます。 投資家は、業界の財務比率を確認するために、リソースリンクおよびその他の無料のオンラインソースを使用することができます。

例

今日の株が20ドルで取引されており、その末尾の12ヶ月の収益が1株当たり1.10ドルである場合、後の株価収益率は約18($ 20 / $ 1.10)です。 資産と負債の合計がそれぞれ200万ドルと100万ドルで、発行済株式が100万株の場合、その帳簿価額は1株あたり1ドル[(200万ドル - 100万ドル)/ 100万ドル= 1]となります。本に対する比率は20(20ドル/ 1ドル)です。