あなたが従業員給与税を支払うことに失敗するとどうなりますか?

中小企業の所有者として、従業員が免税の場合を除き、あなたは従業員の給与から連邦および適用される州および地方の税を差し控える必要があります。 あなたはまた、必要な期間内にすべての源泉徴収額をそれぞれの管理機関に支払うことになっています。 これらは義務的な源泉徴収であるため、源泉徴収税を課税当局に送金しなかった場合、厳しい結果が生じます。

タイプ

通常、あなたは連邦所得税、社会保障税、およびメディケア税を従業員の給与から源泉徴収し、それらを内国歳入庁に支払うことになっています。 IRS Circular Eでは、従業員の賃金からあなたが支払わなければならない連邦源泉徴収の種類と、支払いの提出方法および関連レポートの提出方法について説明しています。 州法はさまざまです。 したがって、州の歳入庁または地方の税務評価者の要件に基づいて、州および地方の税控除を行います。 ほとんどの場合、雇用主は少なくとも州所得税を従業員の給与から源泉徴収する必要があります。

後期ペナルティ

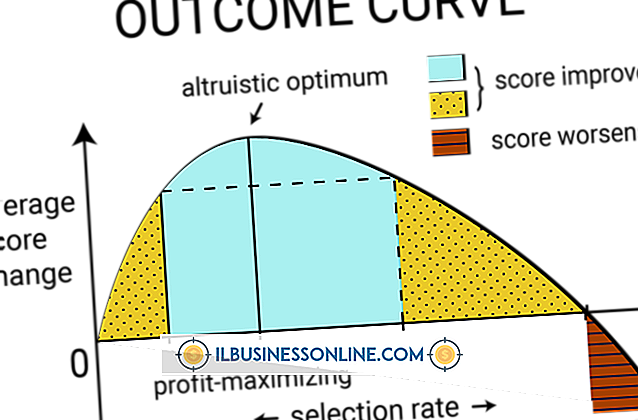

2012年現在、あなたが予定通りに連邦源泉徴収税を支払うことに失敗した場合、IRSは支払いが遅れる日数に基づいて預金ペナルティを請求します。 たとえば、1〜5日遅れて支払いをした場合、IRSは未払税金の2%の違約金を課すことがあります。 ペナルティは、6〜15日後の支払いで5%、16日以上後の支払いで10%に増加します。 あなたがあなたの給与税の課税を給与サービス会社に外注する場合、IRSはあなたが第三者がする税の誤りに対してあなたに責任があると考えていることに注意してください。 したがって、第三者が期限内に支払いに失敗した場合、あなたはすべての税金、罰金、および利子について責任を負います。 このため、給与税の課税を外注する場合は、必ずプロバイダの仕事を再確認してください。

100パーセントの罰金

内国歳入法の第6672条は、政府機関に、義務付けられた連邦税の徴収および支払を拒否または怠った「責任ある当事者」に対して、100パーセントの個人賠償責任罰金を課すことを認めています。 この責任者は、執行役員、または雇用主の財務を管理しているか、給与計算アカウントに承認された署名がある人です。 最終的に、あなたがあなたの会社が源泉徴収税を支払わなかったことに対して責任がある場合、あなたは個人的に全額をIRSに支払う責任があります。 たとえ財政的な束縛があなたに現在の義務を支払うためにお金を借りるように導いたとしても、代理店は源泉徴収税の支払いの失敗が会社のために働く従業員から盗んだと見なすことに注意してください。

民事および刑事罰

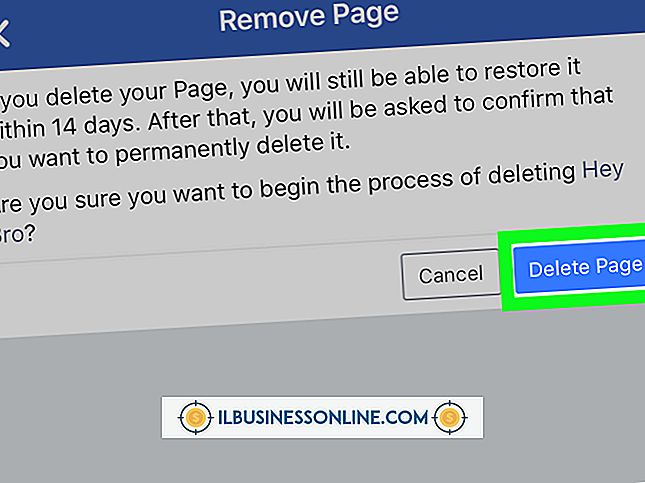

源泉徴収プロセスは次のように機能します。あなたは税金を源泉徴収し、次に支払いをして報告します。 また、社会保障管理局、関連する州および地方自治体に、それぞれの従業員ごとにW-2を申請します。 SSAはW-2データをIRSに送信します。 また、W-2フォームのコピーを従業員に渡して、彼らが納税申告書を提出できるようにします。 このパターンに従わないと、従業員は税務シーズン中に問題に遭遇する可能性があります。 彼女はまた問題を報告するために代理店に電話をするかもしれない。 発見の源泉にかかわらず、政府機関は源泉徴収税の源泉徴収、支払および報告の怠慢に関するすべての事項を調査します。 結局、あなたは徹底的な監査と罰則の報告に直面するかもしれません。 代理店はまた、あなたの資産に対して先取特権を設定し、起訴のためにあなたを紹介することができ、それは投獄や罰金につながる可能性があります。

州の罰則

州の源泉徴収税を支払わなかった場合に課される罰金は異なります。 たとえば、イリノイ州では、雇用主は、従業員から州の所得税を差し引くことができなかったとしても、すべての従業員の法人所得税と該当する罰金および利益を支払う責任があります。 ジョージア州では、2012年現在、州所得税に対する延滞ペナルティは25ドルプラス月額5パーセント、または未払い税の25パーセントプラス25ドルまでの一部です。 さらに、ジョージア州は、雇用主が報告を提出しなかった従業員ごとに、四半期ごとに10ドルの罰金を差し控えることができません。 一部の州では、源泉徴収税の支払いに失敗した給与計算サービスプロバイダに罰金を課し、クライアントに代わって関連レポートを提出します。