給与税の報告にはどのような種類のレポートが使用されますか。

雇用主として、あなたがあなたの従業員に給与を配給したときあなたの給与支払い義務は終了しません。 連邦政府はあなたが報告を提出することを望んでいます、そしてあなたの州も同様に興味があるかもしれません。 給与税申告書の提出を遅らせると、罰金や罰金が科せられることがあります。

IRSフォーム941と944

フォーム941を使用して、連邦所得税、メディケアおよび社会保障の金額を従業員の給与から差し引いた金額を報告します。 あなたはまた、メディケアと社会保障のあなたの部分をフォームに報告します。 レポートは四半期ごとのリターンで、暦年に基づいています。 暦年の四半期は、3月31日、6月30日、9月30日、および12月31日に終了します。941レポートの提出期限は、四半期末日の月末です。 IRSは、少額の給与税を持つ特定の事業に対して、四半期ごとではなく年ごとの申告を行う権利を付与します。 様式944は様式941と同じ目的を果たしますが、前の暦年をカバーするために1月31日までに毎年それを提出します。 両方のフォームを提出する必要はありません。

IRSフォーム940

雇用者として、あなたは連邦失業税の拠出を行う責任があります。 2012年現在、各従業員が獲得した最初の7, 000ドルに対して税金を支払います。 あなたの従業員はあなたの失業税の負債に貢献することができないので、あなたは彼らの賃金から税を控除することはできません。 あなたの連邦失業税債務を報告するためのファイルへの返却は様式940です。これは年次申告であり、前年の1月31日までに期限が到来します。 ただし、すべての入金が予定通りに行われた場合、IRSは2月10日までにフォーム940を提出するようにあなたに渡します。

IRSフォームW-2とW-3

各暦年の終わりに、あなたは各従業員のためにフォームW-2を準備しなければなりません。 このフォームは、従業員の収入額、メディケアと社会保障の控除額、その従業員が受け取った特別な支払い、および州の所得税の徴収額を示します。 あなたは、1月31日までに前年度のW-2用紙をあなたの従業員に提出しなければなりません。 あなたが電子的にファイルする場合、期日は4月1日です。フォームW-3はあなたが含めているW-2フォームから選ばれた合計を要約する一種のカバーフォームです。 あなたが送るW-2フォームのバッチごとに別々のW-3を含めてください。 W-3の期日は、W-2フォームの期日に対応しています。

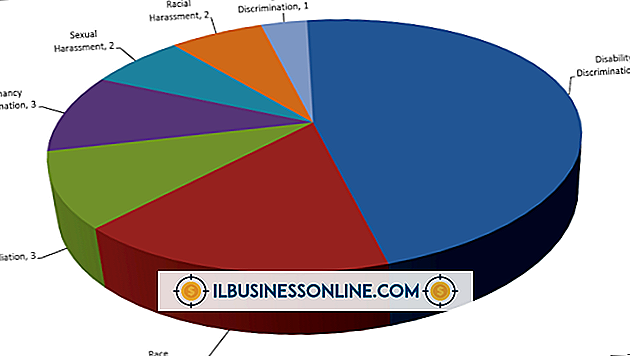

州の形態

連邦給与税申告に加えて、あなたはあなたの州で適切な申告書を提出する必要があります。 要件は州によって異なりますが、通常、州の失業率を申告する必要があります。 あなたの州の規制によっては、労働者補償報告書を提出する必要があるかもしれません。 ロードアイランド州、カリフォルニア州、ニューヨーク州、ニュージャージー州、ハワイ州などのいくつかの州でも、雇用主に障害保険の提供を義務付けているため、通常はこれも報告する必要があります。