仕訳伝票の売上税を資本化する方法

事業が有形固定資産を購入する場合 - 一般に1年を超える耐用年数を有する固定資産 - 一般に認められている会計原則、すなわちGAAPは、売上税などのすべての取得原価を資産計上することを要求する。 事業資産は、その取得原価合計に等しい簿価で貸借対照表に報告されます。 最初は、売上税とその他の関連費用を単一の仕訳伝票で資産化しますが、資産の耐用年数を通して、より多くの入力が必要になります。

すべての適格な取得原価を資産計上する

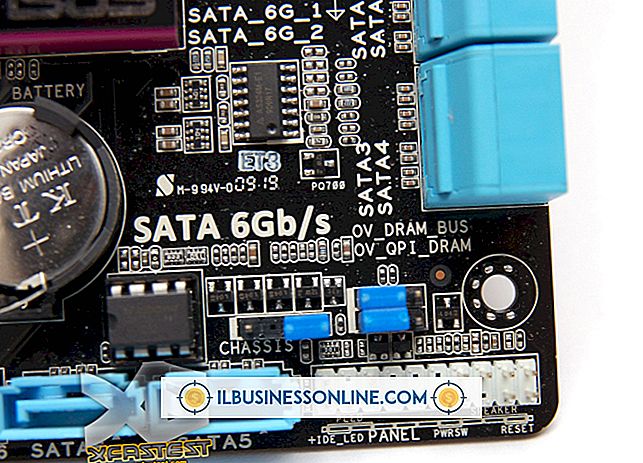

ビジネス機器やその他の資産を取得したときにあなたのビジネスが支払う購入価格と売上税は、貸借対照表に報告されている簿価に達するために資産化される、または組み合わされる多くのコストのうちの2つです。 資産の帳簿価額を構成するその他の費用には、運送費、配達費用、設置費用、資産の輸送中の保証費用、ブローカーまたは他の第三者への支払手数料、さらに機器のテストに関連する費用が含まれます。必要。

取得のための仕訳伝票転記

資産化する必要があり、資産の簿価を持つ必要があるすべての取得関連費用を合計した後、最初の仕訳伝票にトランザクションが記録されます。つまり、貸借対照表の固定資産は購入を反映して増加します。会社が買収資金を調達する方法に応じて、現金の減少または負債の増加。 たとえば、ステッカー価格が10, 000ドルの機械を1つ購入すると、5%の売上税、または500ドルの支払いと500ドルの配送料が必要になります。3つのコストすべてが資産化され、11, 000ドルになります。簿価。以下の仕訳伝票が必要です。設備(借方)11, 000、現金(貸方)11, 000

残存価額と有効寿命の見積もり

機器が帳簿上に表示されると、すべての資産化された費用は、直ちに会社の損益計算書に費用計上されるのではなく減価償却されます。 毎年かかる減価償却費を計算するには、機器の耐用年数と残存価額(耐用年数の終わりに機器を販売できる金額)を見積もる必要があります。 設備の帳簿価額から残存価額を差し引いて、減価償却費の総額を求めます。 最後に、機器の耐用年数は、総コストを回収するために減価償却を行う年数です。

減価償却費仕訳伝票の転記

最も一般的に使用されている方法である定額法では、機器の耐用年数にわたって、毎年同じ額の減価償却を行うことができます。 たとえば、11, 000ドルの機器の耐用年数が5年で、残存価額が1, 000ドルであるとします。 帳簿価額から残存価額を差し引くと、機器の償却額である10, 000ドルが得られます。これにより、5年間で年間2, 000ドルの減価償却が可能になります。 1月1日に装置を使用開始にすると、年間仕訳入力は次のようになります。

減価償却費(借方)2, 000累積減価償却費2, 000

あなたがその全耐用年数の間その機器を使用するとすれば、それが全額10, 000ドルの減価償却費に達するまで、累積減価償却口座は毎年2, 000ドル増加するでしょう。