あなたのビジネスのための看板広告の費用を償却する方法

看板広告の費用は、それが内国歳入庁の要件の下で「通常かつ必要」であると認められる限り、通常は全額控除可能な事業費です。 ただし、IRSは、事業を開始するために発生した適格事業経費を例外としています。 サイン広告の費用を含むそのような費用は、設備投資として扱われ、一定期間にわたって償却または減価償却されなければなりません。

通常および必要経費

混乱を避けるために、IRSは普通の意味と必要な意味について非常に具体的です。 通常の経費はあなたのビジネスの種類で「一般的で受け入れられている」ものです。 通常の用語の意味によると、必要な経費は「必須」である必要はありません。 そうではなく、必要な経費があなたの種類の事業にとって「有用かつ適切」であれば十分です。 どちらの条件も、控除できる事業経費に適用する必要があります。 典型的な看板広告は、通常の必要経費としての資格があり、控除の対象となるべきです。

対象となる起動費用

IRSはそのような経費をあなたの事業への投資と見なしているため、スタートアップ事業経費は控除対象から除外されています。 したがって、これらの費用は「資本費用」として扱われ、償却または減価償却される必要があります。 IRSは、立ち上げ費用が資本費用に該当するかどうかを判断するための2部構成のテストを提供します。 通常、経費が通常の必要な事業経費として控除可能であり、顧客が積極的な事業活動に従事することを開始する日より前に発生した経費である場合、その経費はスタートアップ資本経費とみなされます。 例えば、あなたがあなたのビジネスの性質について知らせるあなたの事業所の内外に建てる看板は、あなたが顧客への支払いを受け入れることを受け入れる前に看板が建てられたならば資本経費でしょう。

償却または減価償却

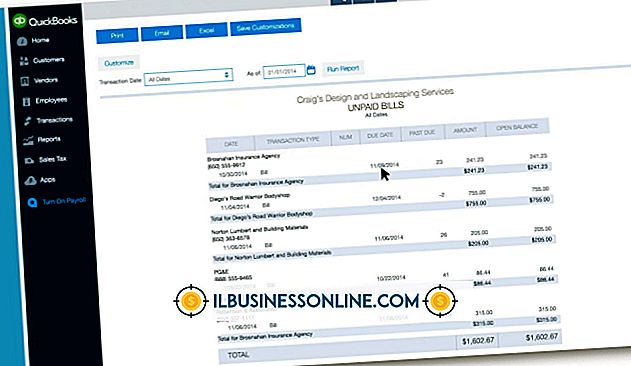

償却と減価償却は基本的に同じ概念であり、何年にもわたって段階的に資産の原価を回収することができます。 ただし、償却は無形資産に適用され、減価償却は有形資産に適用されます。 したがって、あなたがあなたのビジネスを宣伝するための看板を購入した場合、IRSによると、それらは減価償却可能な有形資産です。 ただし、看板会社から看板スペースを借りた場合、広告に対するあなたの経済的利益は、広告を掲載するために支払った金額に制限されます。 この場合、広告は無形資産であり、新興事業経費とみなされる場合は償却されます。

第179条の控除

看板へのあなたの新興投資が資本支出として適格であるならば、あなたが「セクション179の控除」をすることを選ぶならば、IRSはあなたが看板のためのコストを控除するか、または償却することを可能にします。 具体的には、セクション179の選挙では、不動産が使用に供された年に、資格のある不動産の全部または一部を差し引くことができます。 サイネージは、購入によって取得された有形財産であり、建物に「含まれている」または「添付されている」という条件の下で、不動産とみなされます。 IRSは、IRSフォーム4562の指示の中でセクション179の控除を選択するための具体的な指示を提供しています。

税務顧問に相談してください

あなたの配偶者の身分に左右される、セクション179選挙のための許容控除額に関する特定の制限に関するものなどのいくつかのIRS指示は理解するのが難しいかもしれません。 納税申告書を提出する前に、広告宣伝費を含む、許容される事業経費の控除について税務顧問に相談するのが賢明です。