自己雇用所得を報告しないとどうなりますか?

あなたが "solopreneur"またはフリーランサーである場合、またはあなたが運転、書類の配達またはいくつもの仕事のために契約収入を得るならば、あなたはあなたの自営業収入に税金を払わなければなりません。 現金収入または契約業務のために受け取った支払いを報告しないことはあなたが負う税請求書の上に内国歳入庁からの多額の罰金と罰金につながる可能性があります。 意図的な回避は、あなたを刑務所に入れることさえできます。そのため、たとえあなたが何年遅れているとしても、できるだけ早くあなたの税務状況を正すことができます。

自営業収入を独立して報告する

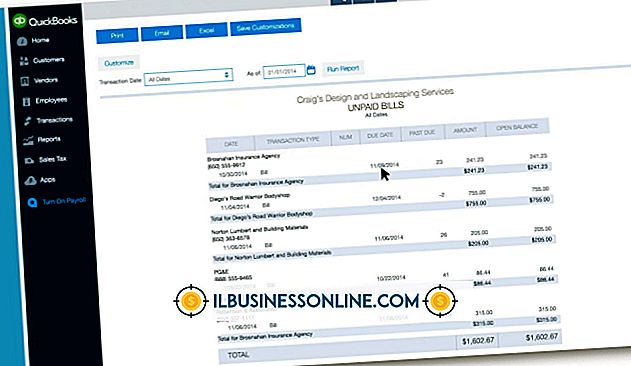

あなたが契約支払いを通して受け取る自営業所得はあなたの個人所得税申告書に請求される必要があります。 多くの場合、たとえば、パン屋や小さな店のように、無数の顧客にサービスを提供している中小企業では、収入をIRSに報告します。 個人事業主などの事業では、事業所得または損失の確定申告書をスケジュールCから作成します。スケジュールCの純損益情報は、プラスまたはマイナスの所得として個人の確定申告に転送されます。

バイヤーおよび第三者による収入

企業間の取引など、年間を通じて一般顧客のコアグループにサービスを提供する場合、収入データの一部は、サービスの購入者によってあなたとIRSに提供されます。 たとえば、フリーランサーは、課税年度に商品またはサービスに600ドルを超える金額を支払っている多くの企業から1099-MISC、またはその他の収入を受け取ります。

eBayやAmazonなどのサイトを使用して商品をオンラインで販売する場合、20, 000ドルを超える商品を販売すると、第三者によるあなたの取引の金額を報告する1099-Kフォームが生成されます。 あなたがそうするとき、IRSはこれらの用紙のコピーを受け取ります。 納税申告書を作成して提出するときにこの所得を請求しない場合は、IRSが所得についてあなたに連絡するか、または予想所得に基づいて税金請求書を送付することができます。

IRSに収入を報告しないことに対する罰則

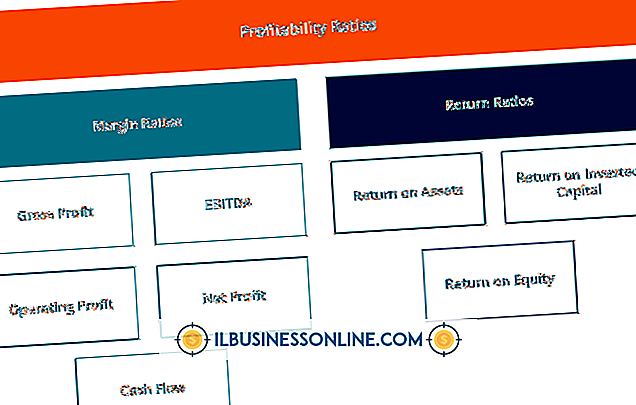

中小企業の所有者は、事業に関連する多数の税控除を受ける権利があります。 販売された商品の費用から車の費用およびマーケティングの費用まで、多くの費用はあなたの課税所得を減らすでしょう。 あなたがあなたの税金を提出せず、IRSが税金請求書を見積もるとき、あなたの控除は含まれず、罰金と利子が追加されます。 罰金には、提出しなかった金額および支払わなかった金額が含まれます。 60日後に手数料を申告しなかった場合の最大額は$ 205で、ペナルティを支払わなかった場合の上限はあなたが負った金額の25パーセントです。 支払われるべき自己雇用税はあなたの最終的な税金請求書に含まれており、同じ罰則と利子の対象となります。

未払税、自営業者

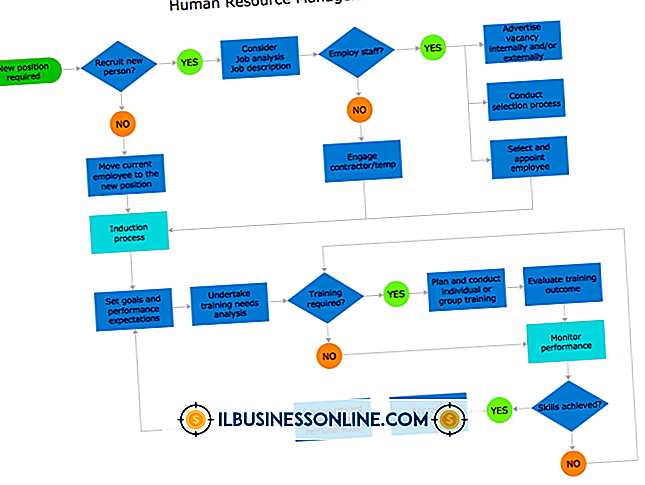

一定期間自営業をしていて税金を一度も支払ったことがない場合は、税務専門家または弁護士に相談して最善のアドバイスを受ける必要があります。 IRSで良好な状態にあると見なされるには、6年間のバックリターンを提出しなければなりませんが、3年を超えるリターンは特定のクレジットの受給資格を失います。 あなたがあなたの申告書を提出するとき、あなたが余裕がないかもしれない税請求書は続くことができます。 支払いができない場合は、IRSで毎月の支払い方法を設定できます。 利息は残高に請求され、利率は四半期ごとに変わります。 未払いの未払い税額に対して毎日複利を請求します。 2018年10月現在、5%の税率が適用されています。 あなたが大きな残高を負っているならば、あなたはまたあなたの口座を最新にするために減らされた総支払いを交渉しようと試みるかもしれません。

ファイル1099を忘れた

所得税の記入中に1099のフォームを提出するのを忘れた場合は、IRSで修正された納税申告書を提出してエラーを修正できます。 納税申告書1040-Xは個人所得税申告書を修正します。 必要な変更を加え、スケジュールCなど、返品に変更を加えるフォームがあればそれを添付します。1099フォームがある場合はそれも添付する必要があります。