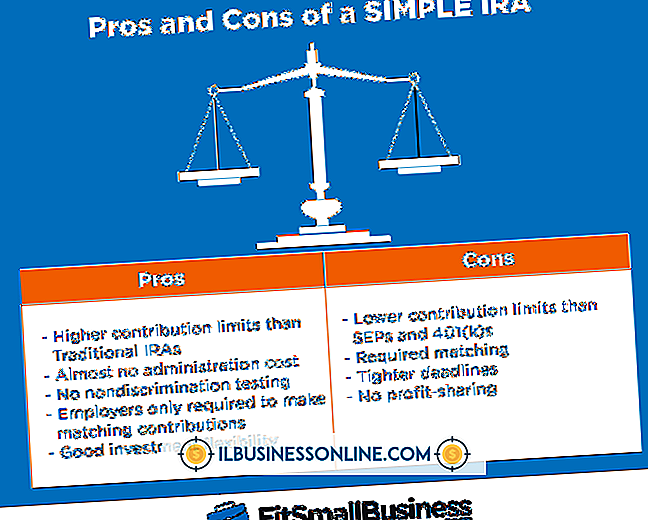

IRAに参加するための収益制限

個人退職口座は、税制上の優遇措置を提供する貯蓄/投資計画です。 伝統的なロスのIRAでは、あなたの稼いだ収入が少なくともあなたが寄付したのと同じくらいの収入であるという条件で、最低の収入要件を持っていません。 しかし、伝統的なロスとロスロスのIRAは、多くの納税者に適用される最大所得制限を持っています。

識別

IRSは、伝統的なIRAとRothのIRAへの貢献に影響を与える、段階的廃止ルールと呼ばれる収入制限を設定しています。 従来のIRAとRoth IRAのフェーズアウト規則は多少異なります。 所得制限はあなたの納税申告状況によって異なります。 あなたが仕事で退職プランを持っている場合、それはあなたの収入制限に影響を与えます。 IRSは、年ごとに利益限度額を調整します。 使用数値は2010年のものです。

特徴

IRSは、修正後の調整後総利益を使用して、フェーズアウト規則が適用されるかどうかを判断します。 各納税ステータスカテゴリには2つのAGI金額があります。 より少ない金額は、段階的廃止規則が効力を発し始める時点です。 大きいほど、フェーズアウトが完了するポイントです。 従来のIRAでは、段階的廃止により、税金から控除できる寄付金の額が減ります。 ロスIRAの場合、段階的廃止はあなたがIRAに貢献するかもしれない量を減らします。

伝統的なIRRA

あなたが独身または世帯主として申請し、職場で退職プランを持っていない場合、段階的な収入制限はありません。 あなたが雇用主が提供する退職金制度を持っている場合、あなたのAGIが56, 000ドルに達するとあなたの税控除は減り始め、あなたのAGIが66, 000ドルに等しくなったときに除去されます。 結婚して別々に出願している人のために、段階的廃止はAGIがゼロから始まり、AGIが10, 000ドルになったときに拠出金は課税控除できなくなります。

あなたもあなたの配偶者も職場での退職金制度を持っておらず、あなたが共同で申請する場合、段階的制限は適用されません。 あなたが雇用者提供の退職金制度を持っている場合、段階的廃止は89, 000ドルから始まり、AGIが109, 000ドルに達したときに完了します。 あなたが職場での退職金制度の対象になっていなくても配偶者が対象になっている場合、段階的廃止額の上限は167, 000ドルと177, 000ドルです。

ロスIRA

ロスIRAの場合、あなたの納税申告のステータスが既婚と共同申告以外である場合、あなたが支払う可能性のある金額はあなたのAGIが105, 000ドルになった時から減額されます。 あなたのAGIが120, 000ドルに達すると、あなたはRoth IRAに少しの貢献もすることができません。 結婚して一緒に出願している人の場合、この数字は167, 000ドルと177, 000ドルです。 過去にRoth IRAに寄付したことがある場合、アカウントの資金のステータスは影響を受けません。 あなたはただもっとお金を追加することはできません。

ロスコンバージョン

2010年以前は、AGIが10万ドルを超えた場合、他のタイプの退職金制度からRoth IRAに資金を引き渡すことはできませんでした。 ただし、2010年に議会はこの規則を廃止しました。さらに、IRSはロールオーバーファンドを拠出金として分類していないため、IRSフェーズアウト規則は適用されません。