ファイリング税とCPA

中小企業の所有者として、あなたはあなた自身の所得税を電子申告するか、そうするために公認会計士を使用するかを選択できます。 どちらの選択にも利点があり、どちらを選択するかについての決定は、税務上の知識、コンピューター化された税務申告に伴う快適さのレベル、および申告に費やすことができる期間によって異なります。

中小企業のための所得税

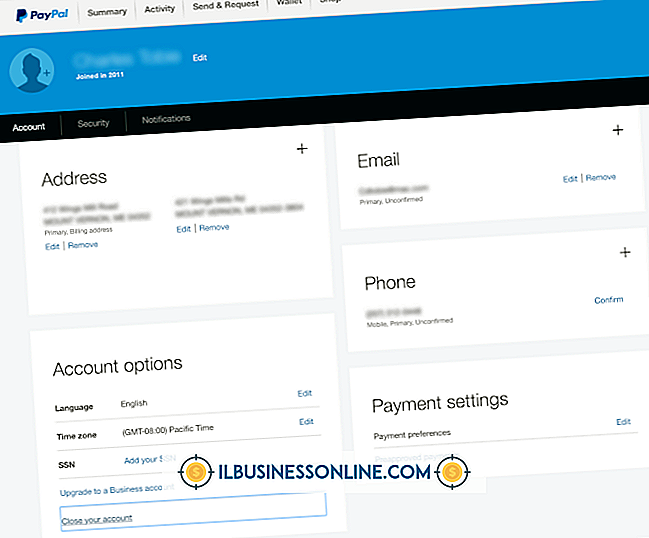

ほとんどの中小企業は法人化されていないため、事業からの純損益は直接所有者の個人所得税に流れます。 中小企業の所有者は、所得税と自営業税を計算するために、1040年の返済額でスケジュールCを提出します。 他の1040の個別の申告と同様に、小企業の申告は、納税者またはCPAなどの納税申告者のいずれかによって、電子ファイルを通じてIRSに電子的に送信することができます。

あなた自身の税金を電子ファイリングする

TurboTaxやTaxACTのような専門的な税プログラムを通じて、スケジュールCを含む、あなた自身の個人所得税を電子申告することが可能です。 これらのプログラムはあなたをプロセスを通して歩かせて、あなたがあなたの控除を最大にするのを助けて、あなたが主張するのに必要とされるすべてを主張するのを助けるために質問をします。 これらのプログラムは、毎年ソフトウェアとして購入することも、オンライン版を使って税金を申請することもできます。 これらのプログラムのほとんどは電子ファイル機能を含んでいます。

公認会計士を使用する利点

あなた自身であなたの税金をe-ファイリングする代わりに、あなたはあなたの事業領収書とあなたの個人的な税務情報をCPAに取り入れることができます。 ほとんどの公認会計士は、スケジュールCに必要な情報を編集した経験があります。ホームオフィスの費用や車両の費用など、いくつかの中小企業の控除は複雑です。 返品が監査のためにIRSによって選択された場合、CPAは許容控除を最大化し、請求を裏付けるためのすべてのバックアップ情報があることを確認できます。

あなた自身のファイリングの危険性

あなたが中小企業の税務申告に慣れていない場合は、自分でe-ファイルするよりもCPAを選択する理由がいくつかあります。 CPAは、IRSが監査する可能性があるものとそのようなリスクを回避する方法を知っています。 CPAは、必要に応じて監査中にあなたを代表することもできます。これにより、プロセスをより迅速かつ円滑に進めることができます。 あなた自身で提出することのもう一つの危険はあなたがあなたが資格があるクレジットまたは控除を逃すことになるということです。 公認会計士はあなたの税金を最小限に抑え、あなたがあなたが権利があるすべてを得ることを確実にします。